「退職金」についてネットなどで情報を収集してみると「税金面での優劣に関する記述」が多いように感じます。

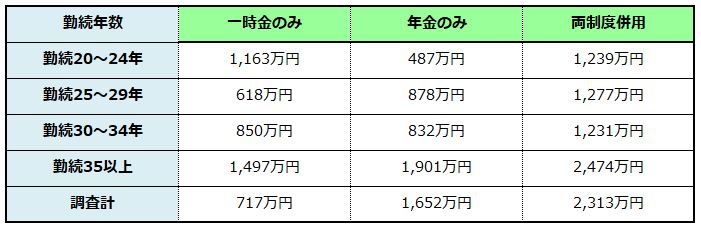

そこで、一時金のみ支給の企業と併用の企業があるという退職給付金制度自体のそもそも論と、税金面を含めた退職後の生活について「どう役立てるのか?」という、2つの視点が重要だと認識しました。

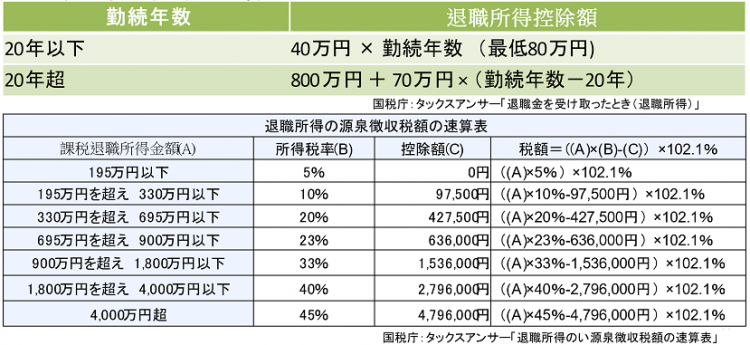

今回は2回に分けて前編で「退職給付を年金で受取る場合の税負担について」、後編で「一時金or年金?退職給付の受け取り方法は?」についてご紹介いたします。

シニア社員の退職後の『生活不安解消のヒント』にしていただければ幸いです。