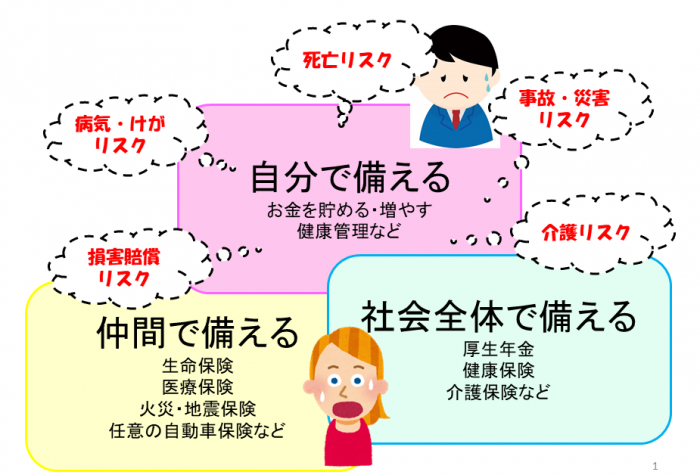

保険という仕組みは、加入者同士で「困ったとき」の金銭面での助け合いをする仕組みです。

「お金を受け取ることを期待して加入する」という考え方には馴染み難く、支払い困難などの財布の「痛みを和らげる必要があるか?否か?」という視点で検討しましょう。

保険加入に際しては、不安な気持ちに駆られてしまい保険商品のメリットばかりに気を取られ注意点については関心が希薄になり、セールストーク説明を受けて「わかったつもり」あるいは「その時は理解したつもり」という状況に陥りやすく、実は「よくわかっていない」というケースは珍しいことではありません。

同様に「保険はよくわからない」という声も耳にしますが、保険で後悔しないコツは「わかったつもり」にならず、加入目的に照らし合わせて「納得するまで何度でも」質問をする。

あるいは、保険の販売に関わっていないファイナンシャルプランナーなど保険のセカンドオピニオンに意見を求めて参考にすると良いでしょう。

間違っても申込書に「ここはこう書いて」、「ここに〇印や✓をして」といった具合に言われるままに記入・サイン・押印をするのは避けましょう。

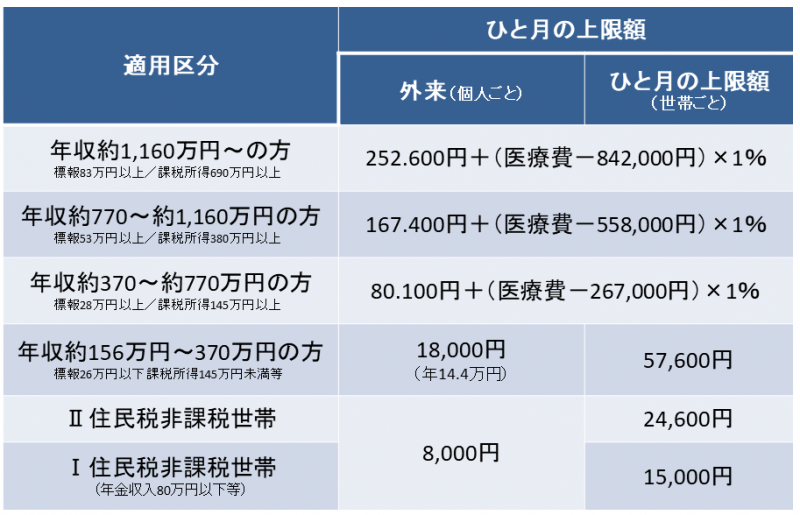

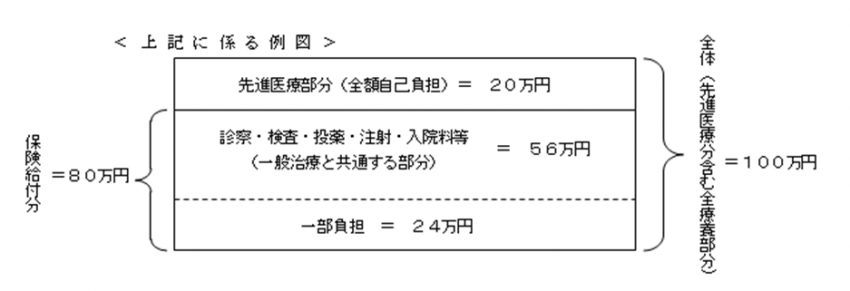

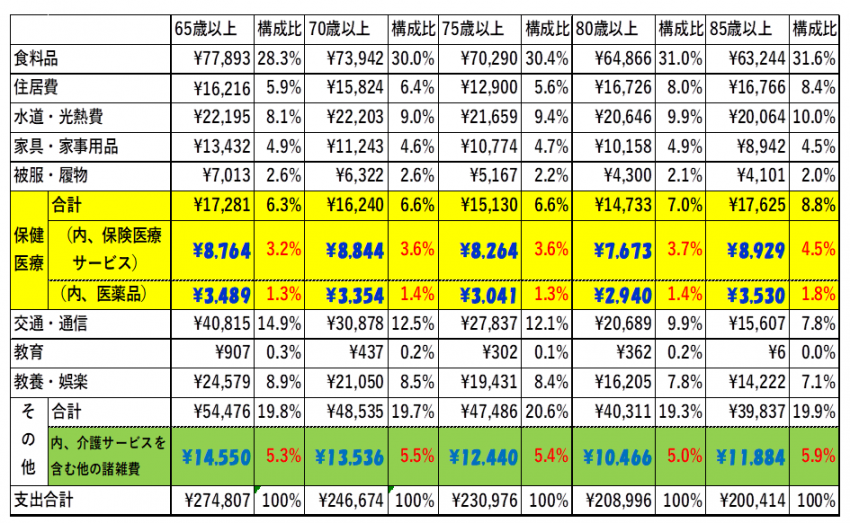

医療保険の保障について、保険料の高い・安いではなく、金銭的な保障が必要かどうかで判断することが大切です。

「新型コロナ対応の医療保険」

「ガン(三大成人病等)に手厚い保障」

「お手頃(割安)な保険料」

「持病があっても申し込める」

「掛け捨てではありません」

「一生涯の保障」

「健康お祝い金が受け取れる」

「医師の審査はありません」

「○○歳まで申し込めます」

「保障の追加可能(無駄がない)」

上記のキャッチコピーは、保険会社の商品広告で見かける文言です。

一つ一つの文言は商品の特徴を示していることに相違はないと思いますが、それぞれのキャッチコピーはその保険商品の加入条件に合致した場合に適用される文言です。

例えば、「シニアの方も申込める」、「医師の審査が不要」という医療保険が存在していると仮定します。

この場合の前提条件は、「申し込み」と「加入」とは似て非なることを知る必要があり、申し込むだけならば誰でもできる反面、保険会社は申し込みをすべて引き受けるわけではなく、健康診査などの一定基準に基づいて「お引き受けできなこともあります」という契約内容です。

同様に「医師の審査が不要」というキャッチコピーの場合には、医師の審査は不要でも告知書による健康診査は必須です。

中には、「持病があっても云々」という医療保険もありますが、この場合には、保険料が割り増されている等のことが、パンフレット等の片隅に小さく記述されています。

このようにたくさんの人の関心を引き、多数の問い合わせを集めることが広告の役目とはいえ、問い合わせる際には保険を利用して保障が「必要か?」を慎重に見極めましょう。