「安心」を得るためには、コストがかかることは皆さんご承知のことだと思います。

コストをかけても、万が一の際に手持ちの資金だけでは資金不足になる恐れがある場合、保険料というコストを負担しての保険加入は、「合理的な選択」と言えます。

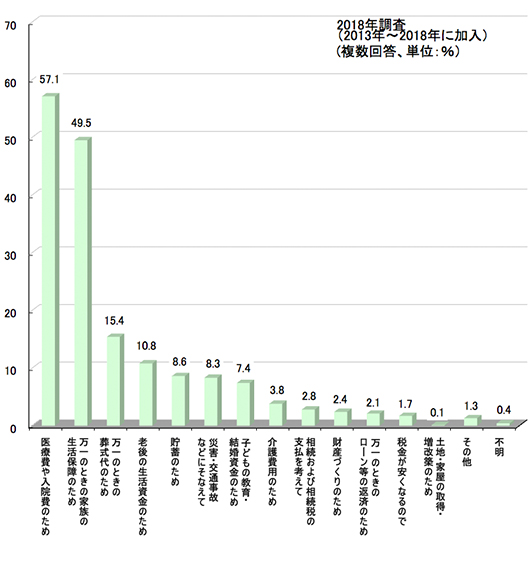

ところが、「万が一の際に必要となる資金不足の対処法」としての選択肢の一つであるはずの保険活用が、「漠然とした不安解消」という曖昧な動機による保険加入があとを絶ちません。

「心配・不安」という病魔は、財布の健康を害することが多く、何とも曖昧な言葉を用いて煽るような心配・不安商法に惑わされないように気を付けたいものです。