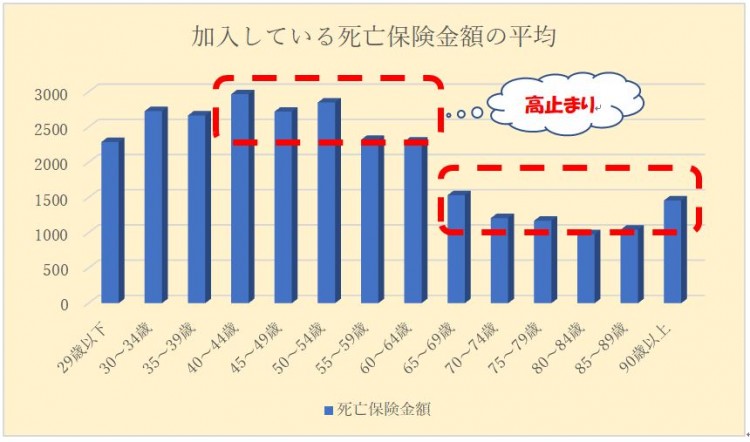

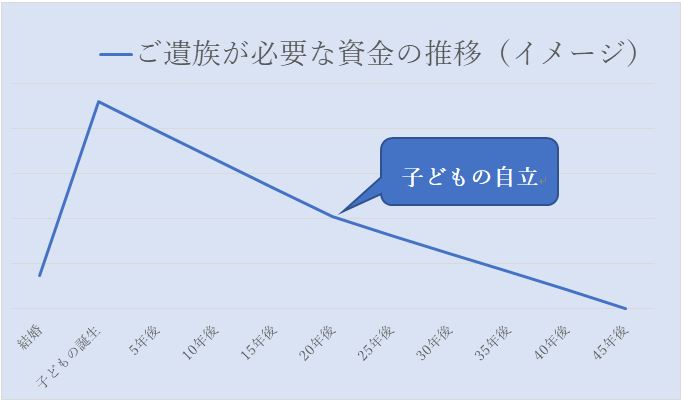

「シニアのための生命保険」という観点で必要保障額を試算すると、子どもは既に自立をされ養育義務から解放されているケースが多数であると思います。

配偶者もいずれ天寿をまっとうされるため、生活費の保障は減少に伴い必要保障額も減少の一途をたどることになるでしょう。

「保険の更新で保険料が激増する」という悩みの対処方法は、なにより死亡保険の必要保障額という考え方に基づいて、無理に従前の保障額を維持して更新しようとせず、「減少している」であろう必要保障額にあわせる、あるいは更新しないで打ち切るという選択肢も検討してみましょう。

それにより、不安解消と保険料負担の軽減が図れれば、「一石二鳥」と言えると思います。

多くの場合の更新によって保険料が増加するタイプの死亡保険の商品名は、「定期保険特約付き終身保険」または「利率変動型積立終身保険」である場合が多く、いずれの商品についても特約として保障されている定期保険特約部分の更新が、更新時年齢の保険料で査定されることが増加原因として推察されます。

定期保険特約は。いわゆる「掛け捨て」と呼ばれる保障になりますので、保障の必要性がなくなれば減額あるいは特約部分のみの解約をすると良いと思います。

ちなみに、保険商品は主契約(定期保険付き終身保険の場合の主契約は終身保険)を解約するとそこに付加されている特約部分も含めてすべての契約が終了します。

一方で、主契約の解約はせず、特約のみの部分解約は可能です。

あわせて、特約部分のみの見直しに止まらず、主契約も含めた全体の必要性とそのtらにも契約している保険があれば、その保険についても検討すると良いでしょう。

保険を見直す際には、ごく一部の熱心な保険会社・保険代理店の営業社員の中には、「こんな保障」「あんな保障」といった具合に「心配・不安商法」を展開するケースがあります。

中には死亡保障は今までの契約よりも保険金額を多少は減額するとしても、「お葬式代」と称して「数百万円~数千万円の死亡保険の契約継続または新規契約を勧める」といったケースもあります。

その勧誘する営業社員の意図は、そのお客様がいったいどんなお葬式を上げることを「願っているのか」を想像して勧誘しているのか?疑問に思うこともあります。

何よりも、手元に多少の預貯金がある方にとっては、死亡保険金でお葬式を挙げなくてはいけない理由は乏しいはずです。仮にその預貯金を使ってお葬式代としても相続人から異論は出にくいのではないでしょうか?

「子どもに負担をかけたくない」という気持ちは、誰でも持つ感情ですので理解できますが、子どもの多くは自立をしていると思います。仮にお葬式代にならないほどの預貯金しか残せなくとも、身の丈に合ったお見送りをおこなうでしょう。

そのことについて子どもは「迷惑」と思うのでしょうか?

一昔前の保険の営業手法は、「義理・人情・プレゼントで契約を取る」という手法が用いられていた時代もあったようです。

令和の時代になりこのような「非合理的な営業手法は姿を消した?」と思いますが、心配事や不安感情はいつの時代も消滅することはなく、時と場合によっては冷静な判断が付かなくなってしまうことも皆無ではないと思いますので、注意しましょう。

●保険会社・保険ショップの営業社員は保険を販売するのが仕事で、たくさん売れた方が営業成績は上がる

●シニアの死亡保険は、多くのケースではお役御免

●シニア期になっても被保険者(この方が亡くなると保険金が支払われる)の収入に依存しており、遺族年金と預貯金等ではとても生活が成り立たない恐れのある遺族がいる場合に限って、不足する生活費などを補填するために死亡保険加入を検討する。

●資産家や法人経営者などの限られた特定の方にとって、相続税の節税目的として加入を検討する。

●資産が不動産に偏り、現金納付が求められる相続税が多額に必要となる地主さん等が、保険金として支払われる現金を用いて納税資金準備のため加入を検討する

●「貯蓄のため」として貯蓄性の高い「低解約期間付き終身保険」「外貨建て終身保険」といった貯蓄性の高い生命保険を契約するケースもありますが、超低金利の日本において保険を利用した貯蓄は、解約制限や為替変動による元本割れ懸念があるため、メリット・デメリットをしっかり理解する。

シニア期に差し掛かると死亡保障の必要性は低下する反面、医療費負担の増加が心配・不安になってきます。

「医療費の負担軽減にシフト」という医療保険の勧誘にも十分注意が必要だと思います。

次回は、「その生命保険本当に必要!【医療保険編】」というテーマです。お楽しみに!

注2) 厚生・基礎年金の年金額は年度のより改定されることになるが、上記の例題における遺族年金の金額シミュレーションではすべて令和3年度価格(※3)を用いている

※3 日本年金機構:遺族基礎年金(受給要件・支給開始時期・計算方法)

注3) 遺族厚生年金のシミュレーションでは、平成15年4月以後の被保険者加入月数のみが対象になるという前提で実施(※4)

※4 日本年金機構:遺族厚生年金(受給要件・支給開始時期・計算方法)

注4) 今回のシミュレーションでは、配偶者の厚生年金加入歴は無いものとし、老齢基礎年金のみを試算(※5)

※5 日本年金機構:老齢基礎年金(昭和16年4月2日以後に生まれた方)