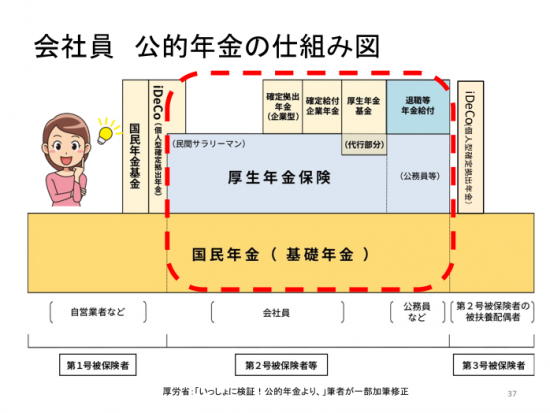

そこで、自分年金として活用を検討したいのが、個人型確定拠出年金(通称:iDeCo※5)です。

iDeCoは、20歳以上60歳未満の誰でも任意で加入でき、60歳になるまで原則として途中引き出しができないという制約があるものの、税金面において他の金融商品では得られない特典がある制度です。

このiDeCoは、加入者自身が選択する運用商品(預金・投資信託等)を原則60歳になるまでの期間、原則として毎月掛金を積み立てます。

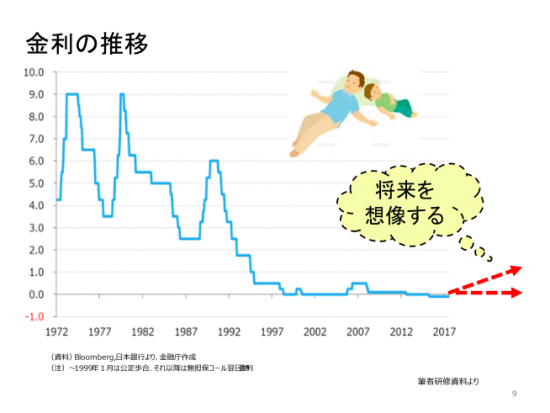

運用商品には、超低金利下ではお金が増えにくい預金商品と収益期待があり損失の可能性もある投資信託などが選択可能で、掛金は指定する割合で預金や投資信託等に分けることもできます。

この制度の注意点は、運用結果の成否にかかわらず一定の手数料が必要なことです。

この手数料は、取り扱いの金融機関により異なりますので注意しましょう。

また、掛金は勤め先の年金制度等によって掛金限度額が異なりますので、事前に確認をしましょう。

さらに、投資信託等を選択して運用する場合には、最低限で十分ですが運用に対する基礎知識の取得をしておきましょう。

もし、運用開始後に意図に反して運用結果が悪化して、後悔するような事態に陥っても手を打つことができず、「あとの祭り」となることは避けたいはずです。

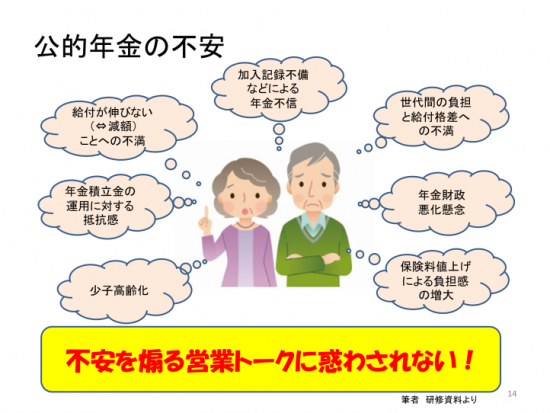

厚生年金等の公的年金は、障害・遺族年金による万が一の備えとともに、老後の生活資金の土台となる老齢年金があります。

しかし、公的年金だけに頼っていては、窮屈な生活になり兼ねません。若いうちから自助努力を交えて老後に備えておけば、安心かもしれません。